Sin ley pero con superávit, Milei todavía es un imán para el mundo

El Presidente libertario tiene el mérito de haber vuelto a poner a la Argentina en la agenda global, pero, como ocurrió con Macri, los inversores, por ahora, miran pero aún no apuestan

- 10 minutos de lectura'

Jane Fraser, CEO global de Citi, la primera mujer en ocupar un cargo tan alto en el sistema bancario norteamericano, tiene previsto viajar a la Argentina la semana que viene. En el Citi no confirmaron, pero tampoco negaron la información. La última vez que el número uno del banco norteamericano, el cuarto más grande de los Estados Unidos en términos de activos, había venido al país había sido en 2016, a poco de asumir Mauricio Macri. Sería la primera visita corporativa de alto impacto, tras las promesas de viajar al país por parte del dueño de X, Elon Musk, y de Larry Fink, accionista principal de uno de los fondos más grandes del mundo. La realidad es que, desde diciembre hasta la fecha, una gran cantidad de ejecutivos de segunda línea de fondos de inversión viajaron al país para intentar entender al gobierno de Milei. La casa bursátil TPCG armó un encuentro con inversores en pleno verano, mientras que bancos como Santander y Deutsche estarían organizando eventos con inversores en el cortísimo plazo. De algún modo, el gobierno de Javier Milei tiene el mérito de haber vuelto a poner a la Argentina en la agenda global.

El afán desregulador y transformador del Presidente libertario llama la atención de los inversores, muchos de los cuales habían archivado a la Argentina de sus contactos hace ya tiempo. Como sucedió con Macri, sin embargo, por ahora, todos quieren conocer en primera persona qué es lo que puede suceder en una de las economías más grandes de la región. Pero como con Macri (que incluso hizo su primer viaje a Davos en modo dialoguista con la oposición y de la mano de Sergio Massa), son jugadores que miran, no que apuestan.

Y es que pese a que el mundo de los inversores comulga con las ideas de Milei e incluso celebra su discurso, todavía tiene dudas de que este outsider de la política pueda ponerlas en práctica. Las fuertes caídas de las acciones argentinas en las últimas ruedas son una señal de alerta. El mercado de fusiones y adquisiciones también está paralizado, no hay precio de nada. Unas pocas operaciones siguen su curso: Exxon espera definir a fin de mes su proceso de venta, con la presentación final de ofertas. Shell sería la mejor posicionada, pero también se esperan ofertas de Pampa (podría quedarse con el activo de Sierra Chata, donde ya es socio de Exxon), Tecpetrol (la petrolera del Grupo Techint) e YPF. Una curiosidad del mercado: ¿pujará Horacio Marin, CEO de YPF, con Tecpetrol, su otrora empleadora, o decidirá no presentar a YPF en esta operación? Seis exejecutivos de Tecpetrol (o Techint) cumplen funciones clave en la nueva YPF. En un mercado chico, los conflictos de intereses abundan. Son pocos los jugadores que quedan, muchos han partido.

La decisión del Gobierno esta semana de dar directamente marcha atrás con la Ley de Bases ante la imposibilidad de negociar un texto consensuado con los gobernadores hizo poco por disipar las dudas. Ni hablar que quedaron en el camino capítulos que muchas compañías miraban con entusiasmo, como el que hacía referencia al nuevo Régimen de Incentivos para Grandes Inversiones. Nadie duda de las intenciones transformadoras del Presidente, pero todos quieren cerciorarse de que el giro de 180 grados que promete dure más allá de cuatro años. Sin el capítulo fiscal, es cierto, tal como argumentó el ministro Luis Caputo, es poco lo que el proyecto aportaba al plan de ajuste de corto plazo. Pero hubiera sido una primera señal de largo aliento. Una Argentina sin credibilidad necesita demostrar más que cualquiera que los cambios serán duraderos y con consenso mayoritario de la política.

Tampoco el corto plazo ofrece certezas. Si bien el mercado recibió bien –incluso mejor de lo previsto– el plan de transición ideado por Caputo, ahora empieza a mostrar algunas dudas. Por lo pronto, la mayoría ya descuenta que el equipo económico tendrá que elevar entre marzo y más tardar abril, la tasa de ajuste mensual del tipo de cambio oficial, que después de la devaluación la sostuvo en un 2% mensual, en un intento por anclar también la corrida de precios.

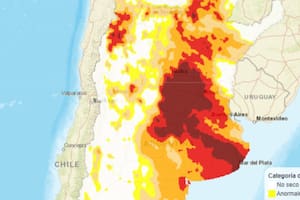

“Seguimos pensando que una aceleración de la tasa de ajuste cambiaria (crawl) es necesaria más temprano que tarde, probablemente antes de la liquidación de dólares de la cosecha en el segundo trimestre del año”, resumió Morgan Stanley en un informe para clientes esta semana. Los futuros de dólar que se negocian en la plaza local son un reflejo de este sentimiento generalizado. En el equipo económico saben que un ajuste del crawl es mejor que un salto cambiario –aseguran, de hecho, que no piensan en otra devaluación en el corto plazo–, pero en gran medida dependen de que los datos de inflación de febrero y de marzo acompañen el plan. En el Gobierno esperan que la fuerte recesión en los primeros cuatro meses del año cumpla con la tarea. También dependen de que las lluvias terminen por apuntalar una cosecha que en los últimos días sufrió los embates del calor y la seca. Mientras tanto, en el Central sostienen que los dólares financieros están caros.

“No va a haber pesos para comprar dólares”, dicen, confiados, otras voces del equipo económico. Es cierto que, en términos reales, hay una fuerte caída en la cantidad de pesos que hay en la economía. Según Adrián Yarde Buller, economista jefe de Facimex, el nivel de pesos en términos reales es parecido al que había antes de las PASO de 2019. “Es una buena noticia –aclara–, pero no hay que perder de vista que la emisión la vas a seguir manteniendo alta, porque el cuasifiscal todavía es grande, y las compras de dólares que hace el Banco Central tampoco ayudan. Algún tipo de ancla necesita la economía y darle alguna consistencia al crawling peg. Y lo lógico sería que se diera antes de la cosecha, porque si no el que se puede financiar en pesos también va a esperar para vender, porque hay tasas de interés reales negativas”.

La idea del Gobierno es, además, mostrar señales fiscales fuertes, que sirvan para anclar el plan oficial. La orden que Caputo le dio al secretario de Hacienda, Carlos Guberman, es que en el primer trimestre del año hay que mostrar superávit financiero –el resultado que le queda al fisco después de cubrir gastos y los intereses de la deuda–, como sea. El 20 de este mes, el Gobierno –tal como adelantó Caputo en declaraciones televisivas– espera anunciar que en enero ya obtuvo superávit financiero, por primera vez en una década. En rigor, el Tesoro estaría registrando un superávit primario –antes del pago de intereses de la deuda– de cerca de 1 billón de pesos, mientras que organismos como la Anses, habrían tenido un resultado a favor de más de $500.000 millones. Números que, a simple vista impresionan por lo positivos, pero que para quienes siguen de cerca las cuentas fiscales poco satisfacen.

“La devaluación y la inflación están haciendo su trabajo; el resultado es en gran medida una licuación”, reconoce un economista que conoce del tema. “Por el lado de los ingresos, ayudó la mayor nominalidad de la inflación y hubo más ingresos por derechos de exportación después de la devaluación y por el Impuesto País, mientras que por el lado del gasto se habían anticipado muchos pagos en diciembre, se licuó otro tanto, y después se frenó todo lo discrecional que iba a provincias”, explicó. Sin un paquete fiscal a la vista, por ahora, el ajuste es el más antipático de todos.

En los últimos días, hubo unas pocas excepciones hacia un par de provincias aliadas. Chubut recibió aportes del Tesoro Nacional (ATN) por $1500 millones para combatir los incendios, tal cual se había comprometido el gobierno nacional, mientras que Chaco y Tucumán (los diputados que responden al gobernador Jaldo fueron los primeros en romper con el kirchnerismo y avalar el proyecto de ley Bases) recibieron anticipos financieros –que luego se descuentan de la coparticipación– para hacer frente a gastos corrientes. El sistema de premios y castigos rige en todas las administraciones y la de Milei no es la excepción.

La crisis que se desató con los gobernadores después del fracaso de la ley Bases, y ayer tras la eliminación de los subsidios para el transporte en el interior enciende en ese sentido otra luz de alerta. La tolerancia social de los ajustes por licuación podría no ser infinita. No es sólo una cuestión de que los inversores crean en las intenciones de Caputo (el ministro) y de Milei de avanzar con el ajuste, también quieren ver que la sociedad los acompañe. El acompañamiento de la política, al menos, empieza a flaquear, aunque cerca de Milei insisten en que “para cambiar es necesario un cambio cultural”. Milei espera adoctrinar a los caudillos provinciales ahogándolos financieramente; el éxito de la estrategia está por verse. Ya hay provincias, algunas de las más enfrentadas con el Gobierno, que sondean a bancos para reestructurar otra vez sus bonos.

Hace unos días en un zoom cerrado para representantes del mercado e inversores, el representante del Fondo Monetario Internacional (FMI), Rodrigo Valdez, se mostró impresionado por el objetivo fiscal de Milei (2% de superávit financiero versus un déficit de 0,9% del PBI, que planteaba originalmente el plan firmado por el gobierno anterior), pero también expresó sus dudas con respecto a la gestión y al funcionamiento del Congreso, y sobre todo, por el impacto social de las medidas.

Sólo en tres meses, la clase media argentina habrá experimentado subas del 100% (o más) en las cuotas de prepagas, naftas, servicios públicos, y sólo levemente inferiores en alimentos y colegios privados, entre otros rubros. En todos los casos, sin sueldos que acompañen. Milei prometió en campaña que el ajuste iba a ser duro, pero también dijo que iba a pesar sobre la casta más que sobre la gente. No estaría sucediendo así.

Existe en el mundo desarrollado, sin embargo, un renovado afán de colaboración hacia la gestión Milei. No sólo en pos de refrendar el giro pro mercado del país, sino también de garantizarse la estabilidad política y social en uno de los tres países más grandes de la región. Ya el mundo tiene suficientes focos de conflicto como para seguir sumando nuevos.

Quedó en evidencia en la última reunión de directorio del FMI, pero también se refleja en la política del gobierno de Biden. En sólo dos meses, Estados Unidos envió a dos funcionarios claves: en diciembre, al viceasesor de Seguridad Nacional para Asuntos Económicos Internacionales, Mike Pyle, y esta semana, a Brian Nichols, secretario adjunto para el Hemisferio Occidental del Departamento de Estado. Aunque ninguno logró entrevistarse con Milei –pese a que lo buscaron–, el embajador Marc Stanley estaría intentando gestionar para este año otra visita de alto impacto, la del canciller Anthony Blinken. La idea sería aprovechar el viaje de Blinken a Brasil, en el marco de la Cumbre del G20, de la cual el país vecino es anfitrión. Tarea pendiente para Milei y la canciller Mondino: construir un vínculo con Lula. Tienen tiempo. Habrá pasado de todo para entonces, incluyendo para la reunión de presidentes del G20, en noviembre, la elección presidencial de Estados Unidos.

Otras noticias de Comunidad de Negocios

Más leídas de Economía

Minuto a minuto. ¿A cuánto cotizaron el dólar oficial y el blue este miércoles 30 de octubre?

“Desastre absoluto”. Por los graves daños de dos animales exóticos, en una provincia exigen tomar una drástica decisión

Operación millonaria. La petrolera argentina Pluspetrol se quedó con los codiciados activos de ExxonMobil en Vaca Muerta

De cuánto será y a quiénes les corresponde. El Gobierno oficializó el bono extraordinario para jubilados en noviembre